互金如何激活农村金融服务链?

图片来源@视觉中国

文|苏宁金融研究院,作者|赵一洋

近日,央行联合银保监会、证监会、财政部、农业农村部等五部委,发布了农历新年金融行业首个重磅政策文件:《关于金融服务乡村振兴的指导意见》(以下简称《指导意见》)。该文件对普惠金融的先锋——互联网金融在助力乡村振兴方面给予了很高的期望,希望互联网金融能够在“推动新技术在农村金融领域的应用推广”方面发挥重要作用。

反观互联网金融行业,已经过去的2018年可以说是充满“迷茫”与“焦虑”的一年,“互联网金融该往何处去?”成为各界关注的重要话题。

而上述《指导意见》就为迷茫的互联网金融指明了一个充满机会和挑战的新方向,“上山下乡”对于处于转折点的互联网金融行业来说或许是一条康庄大道。互联网金融该如何抓住这次历史机遇呢?笔者将在本文为您深度解析。

互联网金融在“三农”领域大有可为

互联网金融在“三农”领域具备广阔的发展空间,原因主要基于以下几个方面。

1、农村金融需求旺盛

近年来,随着农村居民收入水平的不断提高,其日常消费和生产经营方面的金融需求与日俱增。此外,随着农业产业化的不断深化,农村一二三产业的发展不断融合,农村出现了一系列新型经营主体,包括家庭农场、专业大户、农民合作社、龙头企业等,其生产投入与生产方式与传统小农经济完全不同,因此新的农村企业金融需求不断迸发。

2、传统金融机构在农村金融领域供给不足

虽然我国农村金融服务机构类型众多,如政策性农村金融机构(中国农业发展银行)、商业性农村金融机构(中国农业银行、邮政储蓄银行)、合作性农村金融机构(农村信用社、农村商业银行、农村合作银行)、新型农村金融机构(村镇银行、农村资金互助社)及非银行类机构(小额贷款公司、典当、融资租赁、保理)等,但是农村金融供给依然不足,城乡之间的金融资源配置不平衡问题仍然突出,传统融资渠道不能满足农业发展的资金需求。

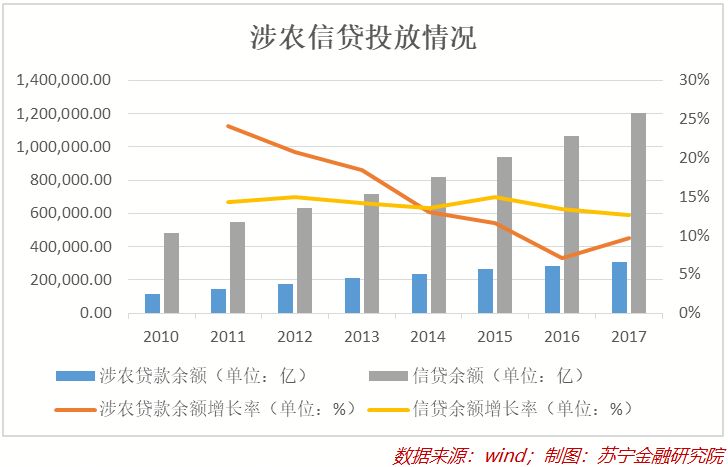

从上图涉农信贷投放情况来看,虽然近年来涉农信贷余额一直处于上升态势,但是增长率呈现梯度下降趋势,特别是2014年后,涉农贷款余额增长率一直低于信贷整体增长率,说明银行等传统金融机构对“三农”领域的贷款投放力度持续放缓,信贷资源在城乡之间处于失衡状态。

此外,由于我国涉农贷款口径统计非常宽泛,其按照“注册地”统计原则,即“除地级及以上城市的城市行政区及市辖建制镇之外的区域”,因此很多县域企业信贷,例如县域地区房地产贷款、建筑业贷款等与“三农”毫无关系的较低风险的信贷也包括在该口径内。

加之,在农村金融内部,出于对风险管理的考虑,传统金融机构更倾向于将信贷投放到大型农场、龙头农业企业,真正具有普惠性质的普通农户贷款、中小合作社贷款供给不足。因此,我国的农村金融供求失衡情况可能比统计数据呈现的局面更加严峻。

另外,从乡村地区人均网点数量来看,基数依然较低,并且增长停滞,也在一定程度上表明传统金融机构对于服务农村地区缺乏动力。

截至2017年末,我国农村地区网点数量12.61万个,每万人拥有银行网点数仅为1.3个,其中乡均3.93个,村均0.24个,三个数据相较2016年不但没有明显增长,反而出现了下降趋势。

据中国社科院2016年8月份发布的《“三农”互联网金融蓝皮书》显示数据,我国三农金融供求缺口超过3万亿元,在中国农村有56.8%的农户表示资金很紧张,有69.6%的农户表示农村贷款不便利;而我国农户和农业生产的信贷需求满足率分别只有27.6%和28.5%。

因此,从多个维度来看,尽管近年来优惠和引导政策频出,但是我国农村金融供给不足的局面还没有实现根本改变,留给互联网金融创新的空间足够大,互联网金融机构易于找到错位竞争优势。

传统金融机构服务三农力不从心的原因

从商业逻辑来看,传统金融机构在服务“三农”方面缺乏动力是可以理解的,原因主要在于高成本和高风险两个方面。

高成本方面,银行等传统金融机构的组织架构是以物理网点为基础的金字塔结构,物理网点是银行提供各项金融服务的最重要基础设施,而根据阿里研究院测算,一个10人左右的村镇银行基层网点,每年的刚性运营成本超过171万(参见下表)。

版权保护: 本文由 沃派博客-沃派网 编辑,转载请保留链接: http://www.bdice.cn/html/37653.html