富途证券IPO前瞻:全球化投资带来机遇,但当前仍存三大挑战

图片来源@视觉中国

文 | 美股研究社

3月8日,腾讯系互联网券商——富途证券的母公司富途控股(以下简称:富途)正式登陆纳斯达克,计划发行750万美国存托凭证,发行价格区间为10美元至12美元,最多募集到1.035亿美元,证券代码为"FHL"。

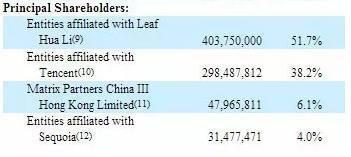

据招股书,富途控股第一大股东为其创始人兼董事长李华,持股51.7%。目前腾讯是富途最大的机构股东,持股38.2%。此外,经纬中国持股6.1%,红杉资本持股4%。招股书同时提到,富途控股实控人为李华。富途赴美IPO后,腾讯仍将是富途的最大机构股东,且招股书显示双方将在后续展开战略合作。

付费用户高速增长,富途已实现扭亏为盈

富途是一家为投资者提供美股和港股交易服务的互联网券商,主要提供港股、美股交易服务。受益于过去一轮新经济公司IPO超级周期的到来,以及国内财富管理市场需求的快速增长,富途的财务数据在过去一段时间取得了快速的增长。

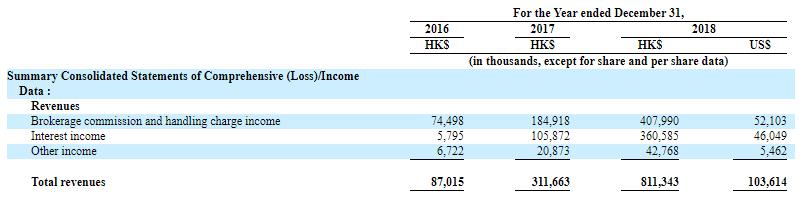

招股书显示,富途以8.11亿港元的营收在2018年实现净利润扭亏为盈,2016年至2018年复合年增长率高达205%。富途2017年收入为3.117亿港元,较2016年的8701万港元增长258.2%;净利润则从2016年的亏损9847万港元收窄至2017年的亏损810万港元,并在2018年实现净利润1.385亿港元(合计1769万美元)。

从具体收入情况来看,富途目前的收入主要来自于交易佣金及手续费收入、利息收入以及其他收入,各占到公司总收入的50.3%、44.4%和5.3%。富途称,公司目前交易佣金及手续费收入占比降低,融资融券利息和存款利息显著提升。截至2018年12月31日,利息收入为3.606亿港元

富途之所以成功实现扭亏为盈,美股研究社认为正是因为毛利水平较高利息收入占比的逐步提升,富途在招股书中也披露未来将增加融资融券业务对营收的贡献。自2016年开始,融资融券服务带来的利息收入分别占总收入比重分别为2.0%、21.0%和30.1%。而包括了银行存款等其他来源的总利息收入同期占总收入的比重由7.7%上升到34%,这进一步带动整体利息收入上升到44.4%。

截至2018年末,富途有注册用户560万,其中超过50.2万用户已开设交易账户成为客户,2018全年交易额达9070亿港元, 2017年以来每季度的付费客户留存率达到97%。用户、客户、付费客户与去年相比增长了43.0%、75.4%及65.9%。对于一家创立时间不长的券商,这是一个相当惊人的交易规模。

资产配置全球化,互联网券商的历史性机遇

富途目前主要提供投资服务,支持港股、美股、A股三大市场的免费实时行情与交易,用户只需一个账号既可以投资三大市场。上市前夕,富途内部人士称,未来将开展更多经纪业务,进入衍生品、外汇领域,打造全方位金融服务的持牌券商。

其实以富途为代表的互联网券商崛起其实不足为奇。美股研究社认为主要有两方面原因:一方面,传统券商既有的弊端为富途创造了机会。传统券商一般需要预约、排队甚至在线自助操作,从开户、客服再到交易体验,整体给用户的体验极不顺畅。而另一方面,宏观环境变化使得单一市场中的股、债投资已经无法满足对资产配置的需求,越来越多的投资人在开始寻求更多元化的资产配置方案。离岸投资很大程度上也成为了一种必需品。

2018年,中国海外零售财富管理市场规模已达到4516亿美元,全球线上零售股票市场成交额达到27.8万亿美元。富途目前正紧抓全球在线证券交易市场的高速增长和中国投资者不断扩大海外资产配置的独特机遇。

在资产配置全球化的大背景下,美股投资正在成为个人投资者眼中重要的选择,相比单笔投资额更大的房地产,美股投资的门槛更低,资金的灵活性更高,加之拥有近150家中概股,且大多为公众较为熟悉的互联网公司,美股最近几年受国内投资者的追捧也是很自然的事情。

随着国内投资者日渐成熟,对于全球资产配置重要性的认识也日益深刻。小米、美团、腾讯音乐等一大批耳熟能详的明星企业陆续登录海外资本市场也增强了人们对海外市场的关注,并开始在海外寻找更加优质和安全的资产。

版权保护: 本文由 沃派博客-沃派网 编辑,转载请保留链接: http://www.bdice.cn/html/42009.html