带血的庞氏,P2P消亡简史

随着团贷网倒下,红岭创投宣布清盘,2019年的P2P行业又不安稳了。

2019年4月28日,母公司金诚集团实控人韦杰等33名高管因涉嫌非法集资,被警方带走,这家号称资产规模超700亿的公司轰然倒塌。

如果是我知乎时期的老读者以及购买我过live的人应该非常清楚,近3年来,对于国内的P2P市场,我始终秉持的态度就是普通人对于谨慎碰,最好是不要碰,这个行业是存在系统性风险的。

当然这么公开讲P2P是有代价的,每一家被我公开怼过的P2P都给我发过律师函乃至起诉书。

但这十几张律师函是我的光荣。

因为他们中没有一家活到跟我的官司开庭,其中离我最近的是团贷网,差了4个月,白白让我花了很多律师费,可惜了。

这段时间监管开始推进P2P的备案,高标准,严要求,务必保障投资者权益,这轮备案结束后,这个市场将只有真正有实力的巨头存在,大多数中小机构会被清退离场,这个行业确实是需要高门槛。

可以说P2P的游戏已经到了终局,谁会获胜仍未可知,但可知的是,活下来的机构,数量不会多。

而自2007年到2019年这12年间,围绕P2P产生的爱恨情仇,利益纠葛,无数家庭的幸福与破碎,无数投资者的高潮与坠落,无数机构的高光与死亡,还有很多事情可以讲。

这篇文章,将是对于整个P2P行业乱象的梳理与记录,以及为什么P2P模式在中国不能完全成立的逻辑论证。

是对P2P系统性风险的阐述,也是对那个狂热年代的祭奠。

1

P2P最早的起源有多个版本说法,有的说是尤努斯的格莱珉银行版本,有的说是英国的Zopa版本,还有的说是美国的Lending Club版本,这其实不重要,因为他们本质上都是指向同一件事。

P2P,Peer to Peer。

不完全是人对人,P2P的真实含义是,点对点。

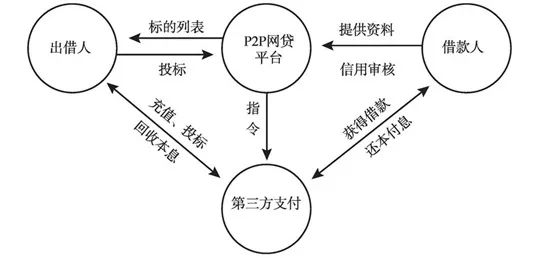

真正的P2P平台,本身只是一个中介机构,作为一个桥梁,连接借款人/机构与出借人(投资人),撮合双方的交易,从中收取一定的管理费用,承担部分审核风险的工作。

P2P本身只是辅助,真正的投资决策是投资人做出的,其中的收益与风险,全部由投资人承担。

用一个最简单的例子理解就是,房产中介。

房东和购房者互相不知道信息,且不信任对方,中介出面协助双方交易,所有资金都放在银行的三方账户,中介监督双方完成交易。

一个标准,且合规的P2P,应该是下图这样的构造。

独立的三方资金管理,清晰的借贷双方,点对点的权责厘清。

这个模式本身从理论上是没问题的,由于模式完全都是点对点,平台不触碰资金,所以理论上不存在挤兑这个概念。

每一笔资金都有定向的去处,所以每一个债权都有对应的标的,即使所有人一起兑付,由于债权和资金的一一对应,也不会出现问题。

害怕挤兑的根源是资金出口不明晰,合规的P2P不存在这个问题。

这种点对点的,高效的金融交易,曾经是每一个金融从业者的梦想,甚至其去中心化的思路要比区块链早很多很多。

可惜梦想只是梦想,残酷的现实没有给梦想留下余地。

2

理想中的P2P模型,在撞到现实时,会遇到2个悖论,这直接导致标准P2P是活不下去的。

第一个悖论是,投资人只接受收益,不愿承受风险,而P2P本身并不是刚性兑付的业务。

按照标准的P2P模型,交易是点对点的,应该是投资人自己决定投不投借款人,投了之后,钱一旦要不回来,风险应当自己承担,平台作为撮合方,可以协助追讨,但本身不对投资风险进行兜底。

其实就是那句说烂了的话,投资有风险,入市需谨慎。

这句话在任何一个成熟的市场都是真理,但在我国不是。

因为投资者本质上都不是合格投资者。

在国内大多数投资者眼中,投资从来就是一件只有赚没有赔的事情。

一旦出现了赔钱,他们不会去想着会是自己看走眼,而是觉得机构黑了他们的钱,会去搞死那个机构。

这件事情从炒房上就能看到,房子降价了会去打砸售楼处,但是房子升值了从来没人去给房产公司送钱。

说穿了就是严重缺乏市场教育。

这不怪投资者,国外的成熟投资者,都是经历过多次大磨难的市场教育,最终形成市场共识。

这个过程可能历经百年,而我们欠缺的,恰恰是时间。

这个时候,P2P作为中介平台,就很尴尬,投资人不接受亏损,亏损就来砸公司,而投资本身是必然有赚有亏的事情,这是自然规律。

虽然刚性兑付是违背自然规律的,但敢于违背刚性兑付的机构,会被投资者淘汰。

这是一个不合理的需求,是一个畸形的循环。

并且刚性兑付本身也是国家明令禁止的,投资有风险是国家宣传了几十年的标语。

一头是刚兑不合规,一头是不刚兑就会死,这是P2P的第一个悖论。

3

P2P的第二个悖论是,高投资收益与风险的逆向筛选矛盾。

银行活期/定期存款,0风险,年化1到5个点之间,与时间有关。。

银行定期理财,基本无风险,年化3到5个点收益,与期限有关,往往有投资门槛,1到10W不等起始资金要求。

以余额宝为代表货币基金,风险无限趋近于0,年化收益是3到4个点,有点是随用随取和0资金门槛。

以上为超低风险投资的真实收益率,有兴趣的可以看看国外的投资收益率,和这个差不多。

信托,存在一定风险,年化6到10个点,期限较长,投资门槛较高,50W起,不允许刚性兑付。

企业债,存在一定风险,年化3到10个点,每天有专门市场交易,容易出黑天鹅,最近各类上市公司频频暴雷。

以上为存在明确风险的真实收益率,童叟无欺,且往往有真实资产做抵押风控,出事也是小概率事件。

一个典型的庞氏,持续了20年,金额500亿美金的麦道夫骗局,让华尔街大佬疯狂的投资产品,年化收益是多少?

也不过10到12。

以上为明确的庞氏骗局的收益率,从一开始就注定完蛋的骗局。

而P2P呢?

年化8到30个点,高于10个点的比比皆是,期限较短,1元起投,往往对外宣称无历史逾期,实质性刚性兑付。

P2P凭什么做到这个收益率?

他们在优质资产上抢不过银行信托,资金成本更是银行的好几倍,他们凭什么给出这么高的收益?

是神仙操盘吗?

神仙操盘的结局往往是仙人跳。

版权保护: 本文由 沃派博客-沃派网 编辑,转载请保留链接: http://www.bdice.cn/html/56937.html