汽车后市场的沸腾与蓝海

图片来源@全景网

文|险峰创(ID:xianfengk2vc),作者|张润涛

核心观点:

1. 【宏观格局】中国汽车后市场规模1.2万亿、约为美国的1/2,但汽配件厂商、汽配件流通渠道和维修服务的企业数量却是美国的2倍,整体上看中国汽后市场当前处于“蚂蚁市场”形态,各个环节均存在明显的整合机会。

汽后市场目前供需之间的核心矛盾不是流量的低效匹配问题、而是汽配件供应链效率低和维修服务品质低的问题,故利用流量加持赛道的巨头(阿里、腾讯、京东、百度、滴滴、瓜子、满帮)难以在短时间内利用用户补贴的方式快速结束战争,新兴创业公司仍可凭借自身独特优势突围。

2. 【机会与方法】在需求侧2股力量(大量汽车脱离维保期+消费升级)和供给侧3股力量(得益于为欧美代工而练就的成熟生产力+中国汽配件流通渠道绝好的规模效应+维修服务的技术基础设施成熟)的推动下,中国汽车后市场会系统性催生出多种创业&投资机会,创业公司可借鉴文中提到的13种方法创造长期价值、成为行业独角兽。

3. 【估值体系与成长时间轴】有意接触VC资本的创业公司可以“8年成为10亿美金独角兽”为目标、对标美股上市公司的估值体系,以此倒推自身的业务节奏和团队配置。

中国汽车后市场何时能出独角兽?这是产业升级赛道里创业者和投资人经常探讨的话题。

一方面,美国汽配件领域四大连锁Auto Zone、Advance Auto Parts、O'Reilly、NAPA屹然山立于百亿美金市值,维修服务领域也有Monro Muffler Brake、Valvoline等数十亿美金市值的独角兽,但中国却迟迟没有出现可与之等量对标的上市巨头;

另一方面,互联网巨头如BAT/京东/滴滴探索汽后已久、明星创业公司如康众/巴图鲁/开思也已在汽后战场纵横多年,但目前中国整个汽后竞争格局并未明朗,仍然不断有新玩家带着自身独特的资源跃跃欲试。

这两方面的特点,都使得新创业者和投资人始终不舍得移开对中国汽车后市场关注的目光。

本文尝试从Top-Down的视角,来分析中国汽车后市场的现状与未来——

Part.1 概览性地呈现汽车后市场的Market Size和产品&服务品类;

Part.2 从宏观供给体系、核心赛道玩家、巨头布局3方面系统性分析汽车后市场的竞争格局;

Part.3 介绍影响汽车后市场的宏观趋势,并给出成就未来汽后独角兽的13“招”;

Part.4 从资本市场视角举例展现汽后公司的估值体系,并探讨基于此倒推企业成长时间轴的方法。

希望本文能够带给汽后创业者、产业人士以及关注汽后产业的朋友一定的借鉴参考价值,也欢迎对此话题感兴趣的朋友一起来交流探讨。

混沌初开、乾坤始奠的万亿级市场

一、Market Size

2018年中国汽车后市场规模约1.2万亿,其中汽配件7800亿(占比65%)、维修服务4200亿(占比35%)。

汽车后市场规模=汽车保有量×车均消费金额,分拆2个核心要素来看——

1. 汽车保有量

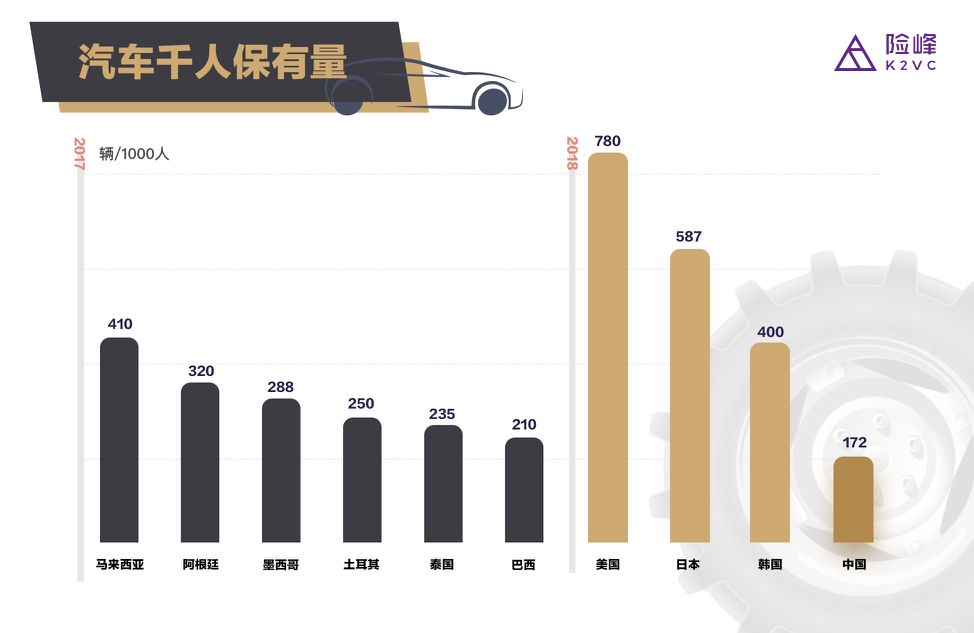

2018年中国汽车保有量2.4亿(包含乘用车和商用车)、增速10.6%(2018年新车交易量2808万、同比减少3%),虽然新车交易量下滑,但整体汽车保有量未来仍然会不断上涨。从汽车千人保有量这个数据也可以侧面印证——下图可以看出,我国的汽车千人保有量不仅远低于美日等发达国家,同样还低于很多发展中国家,未来汽车保有量仍然不断上涨的空间。

p.s. 汽车千人保有量取决于人口密度、经济水平、公共交通水平等多个要素,这里不做展开分析,上述几个大数仅作为参考。

2. 车均消费金额

2018年中国汽车用于维保的车均消费金额约5000元;该变量与汽车平均车龄正相关,目前中国汽车的平均车龄5年、且未来必然不断上涨。

基于①中国汽车保有量不断上涨、②车龄不断上涨这2个基本推动力,预期未来汽车后市场将长期处于不断增长的万亿级体量。

二、产品&服务品类

汽车后市场的最终交付品包括【汽配件】和【维修服务】2大类。

1. 汽配件

汽配件指的是组成汽车的全部零部件;按照维修或更换周期,通常行业里将汽配件划分为[易损件]和[全车件]2个大的品类——

① 易损件

易损件指汽车行驶一定里程或者时间后就必须要维修或更换的配件,典型的易损件品类包括:机油、变速箱油、刹车油、轮胎、机油滤芯、空气滤芯、空调滤芯、汽油滤芯、火花塞、防冻液、刹车片、刹车盘等。

② 全车件

全车件指汽车遇到事故后必须要维修或更换的配件,典型的全车件品类包括:发动机、保险杠、变速箱、油缸等。

版权保护: 本文由 沃派博客-沃派网 编辑,转载请保留链接: http://www.bdice.cn/html/82139.html

- 上一篇:进入下半场,共享单车行业依然残酷

- 下一篇:字节跳动投资局