深扒瑞幸招股书:部分门店证照不齐,CMO杨飞“失踪”

2018年全年净亏损16.2亿元,2019年一季度净亏损5.5亿元。瑞幸咖啡,这家创办不到两年,正处于巨额亏损状态的公司,向美国证券交易委员会提交了F-1 文书,计划于今年在纳斯达克上市,交易代码LK。

扫描整个招股书,深响发现,除了大家已经热议的“巨额亏损”、“疯狂扩张”之外,还有许多细节也被披露了出来——部分门店证照不齐,恐面临罚款;招股书全文不见CMO杨飞的身影;预开业费用下降(这意味着接下来开店速度会放缓);经营活动现金流为-13.1亿元,资金情况令人担忧……

虽然巨亏,但说句公道话,可以明显看到瑞幸的净亏损率正在收窄。只是截止2018年末,公司账面现金及短期投资总金额仅为17.6亿元,按公布出来的开店相关数据测算,这基本无法保证其2019年经营活动现金支出。

更糟糕的是,除了人们熟悉的股权融资,瑞幸还进行了债务融资,截止18年末,债务融资尚有3亿元未偿还。

接近300页的招股书,无疑是能最大程度反映瑞幸真实情况的素描簿,我们不妨一起来详细拆解一下:

财务数据

1. 净亏损率呈现收窄趋势,但近期很难盈利。

根据招股书,瑞幸咖啡在2018年净收入8.4亿人民币(约1.25亿美元),全年净亏损16.2亿(约2.41亿美元)。2019年第一季度实现营收4.8亿人民币(0.71亿美元),净亏损5.5亿(0.82亿美元)。

数据来源:瑞幸招股书| 深响制图

可以看到,瑞幸咖啡随着规模的不断扩大以及运营效率的提升,其净亏损率呈现收窄趋势,但是在2019年第一季度仍为-115.3%,近期内很难实现盈利。

数据来源:瑞幸招股书| 深响制图

2. 预开业费用下降,意味着接下来开店速度会放缓

从门店层面看,瑞幸咖啡18年全年门店亏损3.7亿人民币,亏损率44.5%;19年第一季度门店亏损1.64亿,亏损率34.2%。

门店利润代表的是公司在整体门店运营方面的盈利能力。一般来看,对于新零售企业,其门店是作为整个集团的利润中心,而其产品、研发、以及其他各职能部门,相对于门店来说都是费用中心。

对瑞幸而言,其门店利润是在收入的基础上,扣除了原材料及C端运费、门店人工及日常运营成本、门店固定资产及装修摊销后的净利润。因此门店层面盈利是整个集团最终盈利的前提。

虽然瑞幸咖啡自2018年第一季度起,其门店整体的亏损率呈现收窄趋势,但是距离整体门店盈利仍差距较大。

数据来源:瑞幸招股书| 深响制图

费用方面,瑞幸咖啡在2018年如潮水般推广、补贴获客后,在2019年第一季度也放缓了脚步。

公司2019年一季度销售及市场费用1.68亿,相比较2018年的二、三、四季度,均有所下降。而伴随着销售费用的下降,收入增长也在2019年一季度有所放缓,环比增长仅2.8%,与之前动辄单季度环比增长100%以上相比,降幅明显。

公司在预开业费用方面,也首次出现单季度下降趋势。

2019年一季度预开业费用仅2240万,相比上季度的3560万,下降37.2%。预开业费用代表的是门店开业前,在提前布货、人员准备阶段需要花费的开销,相当于是门店开张前准备阶段的花费。

预开业费用的下降,说明公司在2019年整体的开店速度开始放缓。

数据来源:瑞幸招股书| 深响制图

3. 经营活动现金流为-13.1亿元,资金情况令人担忧

在巨额亏损背后,更令人担忧的是瑞幸咖啡的整体现金流状况。公司在2018年全年亏损16.2亿元人民币,其经营活动现金流为-13.1亿元。

2018年净经营活动现金流/ 数据来源:瑞幸招股书

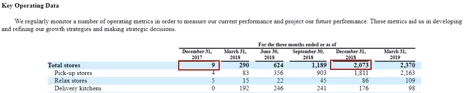

深响通过瑞幸开店节奏简单做一下测算。截止2017年末,公司门店数为9家,而截止2018年12月末,门店数为2073家,假设2018年全年开店节奏平稳的情况下,2018年全年平均门店数为1041家((9+2073)/2)。而在2019年,即使在不增加和减少任何门店数量的情况下,全年门店数至少为2000家以上。

瑞幸咖啡门店数量/ 数据来源:瑞幸招股书

版权保护: 本文由 沃派博客-沃派网 编辑,转载请保留链接: http://www.bdice.cn/html/54272.html

- 上一篇:为什么游戏第一股不是斗鱼?

- 下一篇:激荡十年:云计算的过去、现在和未来